KENAIKAN kadar dasar semalaman (OPR) kepada 2.5% seperti diumumkan Bank Negara Malaysia (BNM) minggu lalu pastinya akan mengubah kadar asas standard (SBR) kepada kadar yang lebih tinggi.

SBR telah diperkenalkan BNM sebagai kadar rujukan untuk semua institusi kewangan termasuk bank, untuk pembiayaan/pinjaman runcit kadar terapung baharu.

Ini akan menjadi rangka kerja atau sistem baharu untuk menetapkan harga pembiayaan/pinjaman kadar terapung, termasuk fasiliti kredit perumahan dan peribadi mulai 1 Ogos 2022.

Kenaikan SBR ini akan menyebabkan bayaran bulanan pembiayaan atau pinjaman yang dibuat oleh para pelanggan bank akan bertambah berbanding sebelumnya.

Impak kenaikan ini akan dirasai oleh para pelanggan bank dan ia mengundang pelbagai pandangan dan komentar.

Sehubungan itu, penulis mengulas mengenai impak kepada kenaikan bayaran bulanan ini apabila OPR dinaikkan oleh BNM. Sebenarnya terdapat 2 kumpulan pelanggan bank yang akan merasai impak kenaikan OPR.

Pertama adalah para pelanggan bank yang melanggan pembiayaan/pinjaman sebelum OPR mencecah kadar terendah dalam sejarah iaitu 1.75% (7 Julai 2020) dan juga impak kepada para pelanggan ketika OPR di tahap rendah itu.

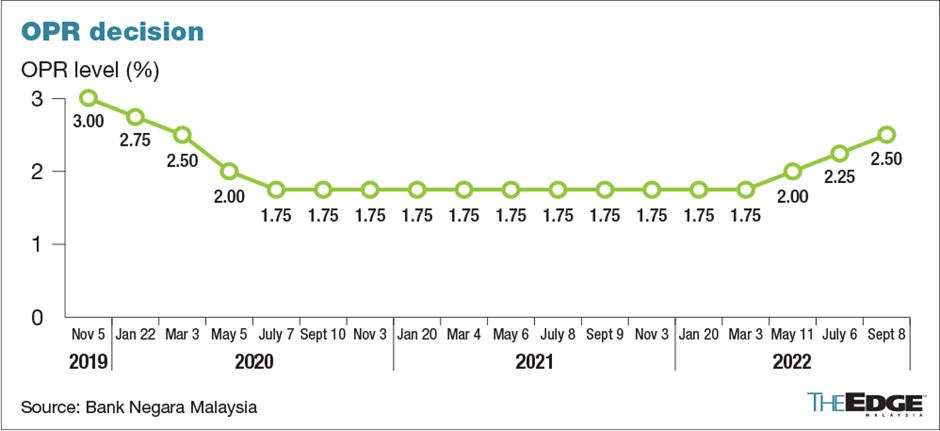

Sejak 5 November 2019, OPR yang ditetapkan oleh BNM adalah 3%. Pada ketika itu, para pelanggan yang melanggan pembiayaan/pinjaman akan membayar bayaran bulanan pada kadar yang dipiawaikan kepada 3% dengan kadar asas bank pada ketika itu juga akan disesuaikan dengan OPR pada tahap tersebut.

Apabila OPR diturunkan oleh BNM kepada 2.75% (22 Januari 2020), 2.5% (3 Mac 2020), 2% (5 Mei 2020) dan 1.75% (7 Julai 2020), kadar asas juga telah diselaraskan oleh pihak bank yang menyebabkan bayaran bulanan juga menurun daripada bayaran asal pada 2019.

Sebenarnya para pelanggan telah mendapat manfaat daripada penurunan OPR ini. Para pelanggan kumpulan pertama ini sebenarnya telah mendapat pengurangan (rebat) daripada membayar bayaran bulanan yang lebih tinggi untuk jangka masa lebih dua tahun.

Malah, kini mereka masih lagi menerima manfaat pengurangan bayaran bulanan pada tahap 2.5% sekarang kerana semasa mereka melanggan pembiayaan/pinjaman, kadar OPR adalah 3%.

Kumpulan kedua pelanggan pula adalah kumpulan yang melanggan pembiayaan/pinjaman ketika OPR berada pada tahap yang paling rendah iaitu 1.75% dengan bayaran bulanan mereka berada pada tahap paling rendah berbanding dengan kadar syiling yang ditetapkan oleh pihak bank.

Mereka sebenarnya telah menerima manfaat selama lebih daripada 15 bulan membayar bayaran bulanan pada kadar yang paling rendah sejak Julai 2020.

Dalam hal ini, kenaikan OPR daripada 1.75% kepada 2% (11 Mei 2022), 2.25% (6 Julai 2022) dan 2.5% (8 September 2022) sudah tentu dirasai.

Namun, para pelanggan juga harus fahami bahawa naik turun bayaran bulanan adalah ciri-ciri asas kepada pembiayaan/pinjaman kadar terapung yang disediakan oleh bank kepada para pelanggan, selain daripada kadar tetap.

Pilihan untuk memilih jenis kadar pembiayaan/pinjaman diberikan oleh pihak bank kepada para pelanggan.

OPR dijangka dinaikkan lagi sehingga 3% pada kadar yang berjangka. Ini adalah satu proses untuk memastikan ekonomi Malaysia dapat diimbang dengan kadar inflasi, nilai ringgit dan juga pertumbuhan ekonomi melalui dasar monetari negara. Oleh demikian, penulis ingin menyarankan kepada para pelanggan bank, sekiranya mereka ingin mendapatkan pembiayaan/pinjaman daripada bank, maka mereka perlu memikirkan pilihan untuk memilih antara kadar terapung atau kadar tetap. Pilihan di tangan kita. Pilih yang terbaik.